Обязанности и льготы

У налогоплательщиков возникает немало вопросов, связанных с уплатой налогов и другими темами, имеющими отношение к проблеме. Сегодня на часть из них отвечает заместитель руководителя Управления ФНС России по РСО–А Сергей КАСАБИЕВ.

– Сергей Эльбрусович, что такое налоговое уведомление и как его исполнить?

– Налоговые органы не позднее 30 дней до наступления срока платежа по имущественным налогам направляют налогоплательщикам – физическим лицам – налоговые уведомления для уплаты налогов.

Налоговое уведомление может быть передано/направлено физическому лицу (его законному или уполномоченному представителю): лично, под расписку, на основании полученного от него заявления о выдаче налогового уведомления, в том числе через многофункциональный центр предоставления государственных и муниципальных услуг; по почте – заказным письмом (при этом налоговое уведомление считается полученным по истечении шести дней с даты направления заказного письма); в электронной форме через личный кабинет налогоплательщика (для физических лиц, получивших доступ к личному кабинету налогоплательщика).

Налоговое уведомление за налоговый период 2022 года должно быть оплачено не позднее 1 декабря 2023 года.

– Какие льготы имеют многодетные родители?

– Для граждан, имеющих трех и более несовершеннолетних детей (в частности, родителей, усыновителей, приемных и патронатных родителей), на федеральном уровне предусмотрены следующие льготы: уменьшение налоговой базы по земельному налогу на величину кадастровой стоимости 600 кв. м площади одного земельного участка; дополнительное уменьшение налоговой базы по налогу на имущество на величину кадастровой стоимости 5 кв. м общей площади квартиры (площади части квартиры, комнаты) и 7 кв. м общей площади жилого дома (части жилого дома) в расчете на каждого несовершеннолетнего ребенка. Данный вычет предоставляется как одному, так и второму родителю, имеющему соответствующие объекты налогообложения, в отношении одного объекта каждого вида.

– Если имущество приобретается впервые, ранее налоги не уплачивались, а теперь от налоговой пришло уведомление, что это значит?

– Обязанность по ежегодному исчислению для налогоплательщиков – физических лиц – транспортного налога, земельного налога, налога на имущество физических лиц и НДФЛ (в отношении ряда доходов, по которым налоговый агент не удержал сумму НДФЛ) возложена на налоговые органы.

В связи с этим они не позднее 30 дней до наступления срока платежа по вышеперечисленным налогам направляют физическим лицам соответствующие уведомления.

Налоги, подлежащие уплате физическими лицами в отношении принадлежащих им объектов недвижимого имущества и транспортных средств, исчисляются не более чем за три налоговых периода, предшествующих календарному году направления налогового уведомления.

В случае, если общая сумма налогов, исчисленных налоговым органом, составляет менее 100 рублей, налоговое уведомление не направляется, за исключением случая направления налогового уведомления в календарном году, по истечении которого утрачивается возможность направления налоговым органом налогового уведомления.

– Как самостоятельно проверить налоговые ставки и льготы, указанные в налоговом уведомлении?

– Налоговые ставки и льготы (включая налоговые вычеты из налоговой базы) устанавливаются нормативными правовыми актами различного уровня: по транспортному налогу – главой 28 Налогового кодекса Российской Федерации и законами субъектов Российской Федерации по месту нахождения транспортного средства; по земельному налогу и налогу на имущество физических лиц – главами 31, 32 Налогового кодекса Российской Федерации и нормативными правовыми актами представительных органов муниципальных образований (законами городов федерального значения) по месту нахождения объектов недвижимости.

С информацией о налоговых ставках, налоговых льготах и налоговых вычетах (по всем видам налогов во всех муниципальных образованиях) можно ознакомиться в рубрике "Справочная информация о ставках и льготах по имущественным налогам" (https://www.nalog.ru/rn77/service/tax/), либо обратившись в налоговый орган или в контакт-центр ФНС России (тел. 8 800 – 222-22-22).

– Что делать, если налоговая располагает некорректной информацией об имуществе физического лица?

– Сведения о налогооблагаемом имуществе и его владельце в налоговые органы представляют органы, осуществляющие регистрацию физических лиц по месту жительства, регистрацию актов гражданского состояния физических лиц, органы, осуществляющие государственный кадастровый учет и государственную регистрацию прав на недвижимое имущество, органы, осуществляющие регистрацию транспортных средств и др.

Ответственность за достоверность, полноту и актуальность указанных сведений, используемых в целях налогообложения имущества, несут вышеперечисленные регистрирующие органы.

Если, по мнению налогоплательщика, в налоговом уведомлении имеется неактуальная информация об объекте имущества или его владельце, то для ее проверки и актуализации необходимо обратиться в налоговые органы любым удобным способом.

По общему правилу, налоговому органу требуется проведение проверки на предмет подтверждения наличия/отсутствия установленных законодательством оснований для перерасчета налогов и изменения налогового уведомления, обработка полученных сведений и внесение необходимых изменений в информационные ресурсы.

При наличии оснований для перерасчета налога и формирования нового налогового уведомления налоговый орган не позднее 30 дней пересмотрит ранее начисленную сумму налога, сформирует новое налоговое уведомление с указанием нового срока уплаты налога и направит ответ на обращение налогоплательщика.

-

Зажженный вами не погаснет свет!05.10.2018 14:45

Зажженный вами не погаснет свет!05.10.2018 14:45 Редакция01.01.2017 8:00

Редакция01.01.2017 8:00 -

Реклама и реквизиты01.01.2017 2:30

Реклама и реквизиты01.01.2017 2:30 Упрощенная бухгалтерская (финансовая) отчетность01.05.2016 17:45

Упрощенная бухгалтерская (финансовая) отчетность01.05.2016 17:45 -

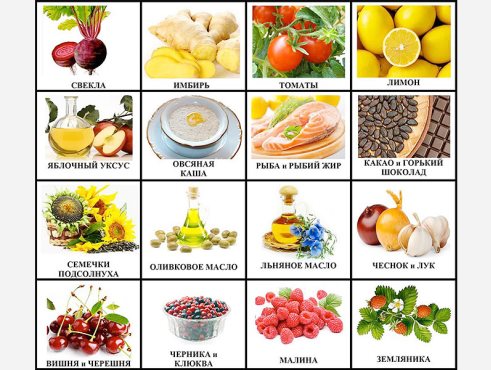

Разжижаем кровь13.06.2018 16:45

Разжижаем кровь13.06.2018 16:45 Фокус фикуса Бенджамина27.09.2024 15:25

Фокус фикуса Бенджамина27.09.2024 15:25 -

ОрджВОКУ - 100 лет!20.11.2018 12:15

ОрджВОКУ - 100 лет!20.11.2018 12:15 150-летие технологическому колледж полиграфии и дизайна, 15 октября 201830.10.2018 15:30

150-летие технологическому колледж полиграфии и дизайна, 15 октября 201830.10.2018 15:30